巴菲特再次推薦S&P500指數基金

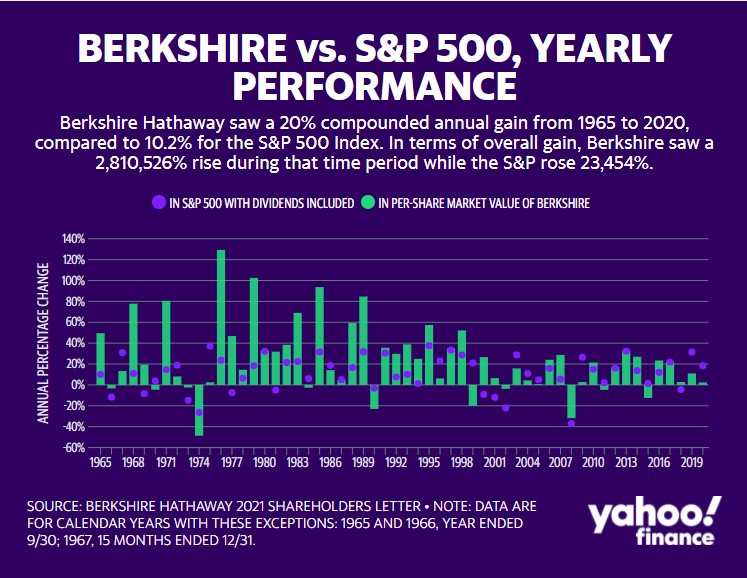

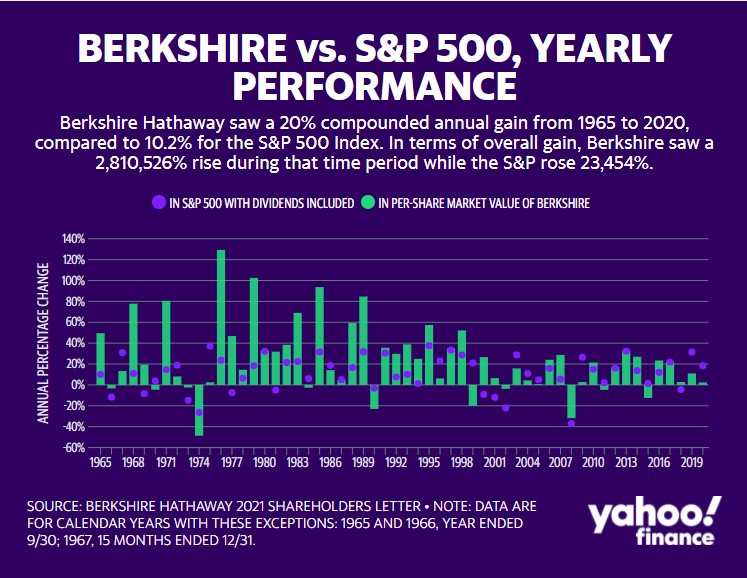

雖然Berkshire Hathaway(波克希爾‧哈撒韋,以下簡稱波克希爾)公司在2019及2020年的表現輸給美國波克希爾‧哈撒韋自1965年到2020年的年均複合漲幅是每年20%,但仔細觀察最近20年與S&P500指數表現的比較,可以發現多次表現不如標普500指數。,但公司的副主席,Munger Charlie (芒格‧查理)依然看好波克希爾未來的表現。

但股神巴菲特的看法,却剛好相反,他强力推薦標普500指數基金是最值得投資的標的。

2021年股東大會中 巴菲特回答股東提問

視頻內容原文/中文參考翻譯

以下文字內容擷取自視頻原音,幷盡可能保留原音內容(你可能閱讀起來會覺得不太順暢)

公司長期股東對巴菲特及芒格提問

This question comes from a long-term shareholder who’s been here for more than 25years.

His name’s Ben Noel

he’s from Minneapolis, Minnesota.

He says Mr. Bunker and Mr. Buffett after a 15 years period of market under performance you’re cautious about predicting Berkshire being able to outperform the market in the future.

Given this

what do you see as the arguments for longtime shareholders to continue holding their stock versus diversifying their risk across an index?

這個問題來自一位在這裏已經超過 25 年的長期股東。

他的名字是本·諾埃爾

他來自明尼蘇達州的明尼阿波利斯。

他說邦克先生和巴菲特先生經過 15 年的市場交易

在表現不佳的情况下,您對預測伯克希爾未來能够持續跑贏大盤抱以謹慎態度。

鑒于這種

您如何看待到底長期股東是應該繼續持有伯克希爾股票,或是把風險分散到整個(大盤)指數的這個爭論?

Charlie, you want to answer?

查理,你想回答嗎?

首先是芒格的回答

That was sure

I personally prefer holding Berkshire to holding the market.

I’m quite comfortable. Holding Berkshire

I think our businesses are better than the average of the market.

那是肯定的

我個人更喜歡持有伯克希爾股票而不是持有整個大盤市場。

持有伯克希爾股票讓我覺得非常舒服。

我認爲我們做得比市場平均水淮要更好。

主持人突然提問

Is it because you don’t think the market values it fairly?

是因爲你認爲市場對伯克希爾股票的估值不公平嗎?

芒格接著回答

These are just accidents of history and things are fluctuating at all times

but it on a composite basis,

I’d build on Berkshire over the market.

That’s assuming we’re all dead.

這些只是歷史的偶然,世事無常

但它在複合基礎上,

我會在市場上建立在伯克希爾的基礎上。

那是假設我們都死了。

巴菲特接手 開始提出他的看法

Yeah,

I recommend it.

I recommend the S&P500 and Index fund and for uh a long time to people.

And I’ve never recommended Berkshire to anybody.

Because I don’t want people to buy it, because they think I’m tipping them into some time.

Never, I no matter what I was going to work.

And and I made it public you know I’m.

On my death, there’s a there’s a fund for my then window and 90% will go into an S&P500 index fund and 10% of treasury bills.

And on the other hand, I’m very happy having my future contributions to group of charities that’ll be spread over 12 years or so after my death. To stay in Berkshire,

I think the odds are Berkshire. Berkshire is, I like it, but I’m not, I do not think the average person can pick stocks.

We happen to have a large group of people that didn’t pick stocks,

but they picked Charlie and me to manage money from 50 or 60 years ago.

And we have a very unusual group of shareholders, I think, who look at

Berkshire as a lifetime savings vehicle.

And one they don’t have to think about

And one that they.

They don’t look at it again for 10 or 20 years.

That will have taken care of the money reasonably well, but that I wouldn’t argue that S&P500 over time, I would, I perfect ,I like Berkshire

but I think that the a person who doesn’t know anything about stocks, at all. and doesn’t have any special feelings about Berkshire.

I think they ought to buy the S&P500 index.

是的,

我推薦它。

很長一段時間以來,我向人們推薦 S&P500 和指數基金

而且我從來沒有向任何人推薦過伯克希爾。

因爲我不希望人們因爲他們認爲我在給他們鼓吹(引導/指示)而購買它,。

從來沒有,我不管我是爲了要工作或是其他原因。

大家都知道,我公開了在我死後,那個時間會啓動一個基金,90%的資金將進入標準普爾 500 指數基金而另 10%則是買美國國庫券。

另一方面,我很高興我未來對慈善團體的貢獻將在我死後 12 年左右的時間裏進行。留在伯克希爾,

我認爲伯克希爾的可能性很大。伯克希爾是,我喜歡它,但我不喜歡,我不認爲一般人有能力可以挑選股票。

在50或60年前,我們遇到一群人選擇查理和我來管理他們的錢,而不是自行投資股票。

我們有一群非常不一般的股東,我認爲,他們以伯克希爾作爲一個他們不必擔心的終生儲蓄工具。還有他們。

他們不會再看它 10 或 20 年。那會很好地處理資金。

但隨著時間的推移,我不會爭辯說標準普爾500指數,我會,我很完美地,我喜歡伯克希爾

但我認爲一個對股票一無所知的人。幷且對伯克希爾沒有任何特殊的感情的人,我認爲他們應該購買標準普爾 500 指數。

綜合點評

波克希爾‧哈撒韋自1965年到2020年的年均複合漲幅是每年20%,但仔細觀察最近20年與標普500指數表現的比較,可以發現多次表現不如S&P500指數。

推薦閱讀: iShare安碩美國標準普爾500指數基金

參考資料來源: Money Yahoo