最後更新日期:2022年09月23日

這幾天剛好連續有三個人問我類似的問題,索性寫一篇文章來回答。

案例背景:

40歲,單身,收入穩定但工資不算高,工作職場上很難再有突破,問退休規劃是做年金保險或是基金定投合適?

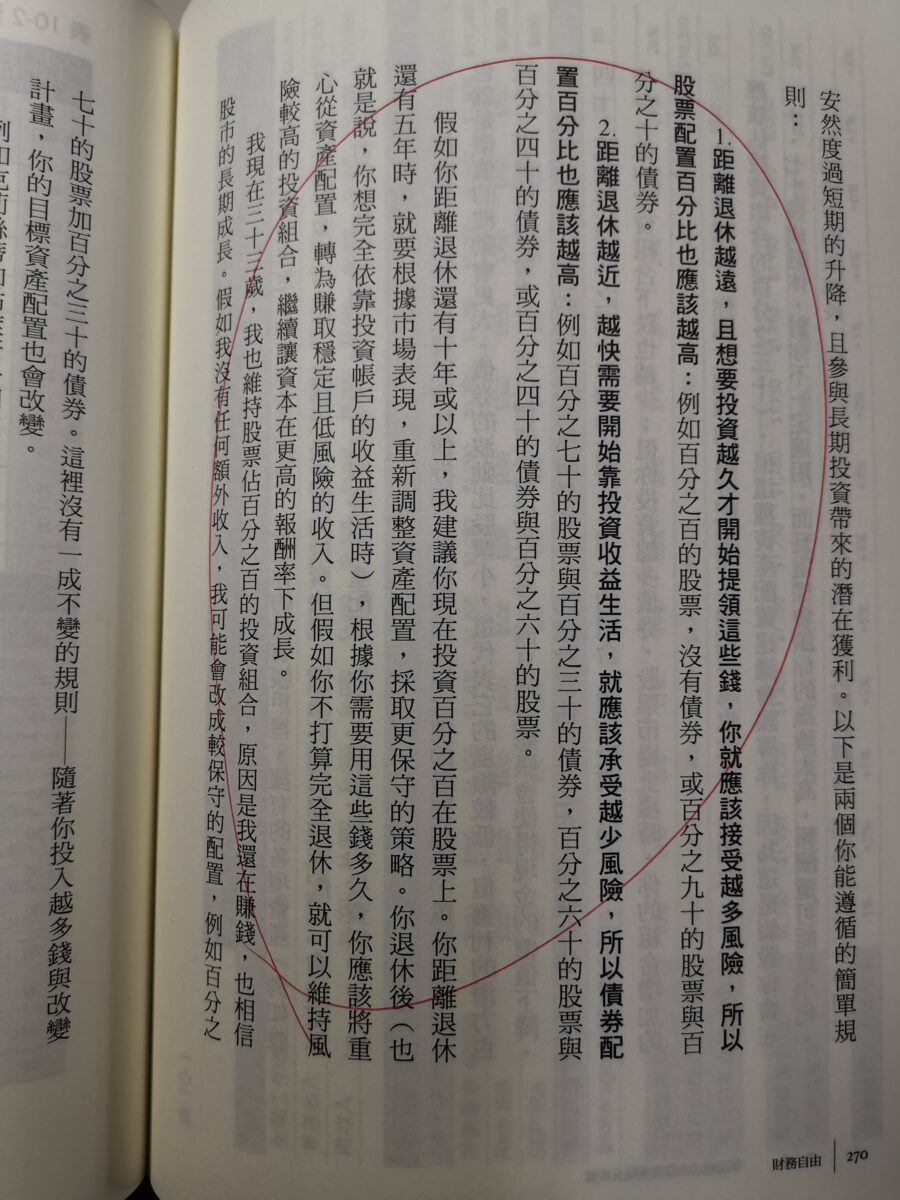

解決方案一、傳統理財教科書做法

按年齡計算,40歲就是40%債券、60%股票的配置,按這個比例把手上的資金投入到保守的資產,例如: 債券型基金或是年金保險,以及風險資產比如說股票、ETF或是其他的股票型基金即可。

進階版:股債動態平衡調整,按上面講的這個例子。

假設有100萬,40萬買債券基金、60萬買股票基金,半年後股票大漲,股票帳戶價值從60萬上升到75萬,而債券基金帳面上是40萬5千元,這時候賣出部分股票基金份額,把收到的錢拿去買債券基金,讓兩者帳戶價值比例維持股債6:4即可。

解決方案二、Grant Sabatier的看法是參考你的退休時間來決定

如果距離你計畫退休的時間還有10年以上,建議100%投資在股票上面,如果是只剩下大約5年的時間,就要根據市場表現,重新調整資產配置,用更保守的投資策略。

解決方案三、我的建議是: 取決於你現在的可投資資產是否接近你的FIRE Number?

真正決定你退休時間的,不是年齡,而是錢,如果錢夠多,隨時都可以退休,如果沒有錢,比如說中年失業後再也找不到工作而被迫退休,這個退休也不安心、更不是你想要的。

什麼是4%法則以及FIRE Number

FIRE運動裏面講到的4%法則,理論很簡單,就是主張應該要先準備一筆投資用的本金,必須是年度支出的25倍(或以上)。

例如:每月1萬元*12 (1年有12個月) *25倍=300萬

再把這本金做投資理財,每年獲取4%的報酬率,以此投資所得來供應每月的生活開銷。

300萬*4%=12萬,剛好足夠每月開銷一萬元的要求,至此王大明可以過上自己想要的生活。這個案例的300萬就是王大明的FIRE Number(財務自由的數字)

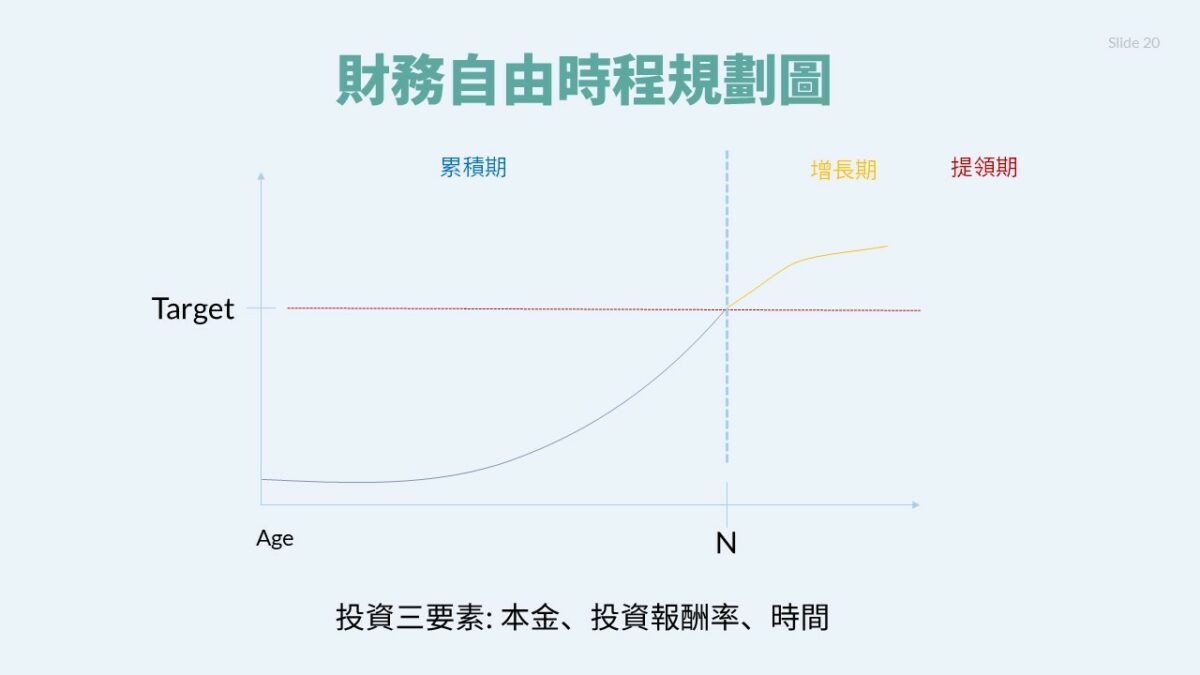

關於追求財務自由的時程,我把它分為三個階段,分別是

1、累積期:

每月至少50% ~80%的儲蓄率,做基金定投積累你的FIRE Number,100%股票型基金,承受波動的風險、獲取更高的報酬,以期能早日財務自由。

2、增長期:

你可投資的資產已經達到你的FIRE Number,可以宣佈財務自由退休,但由於你仍然持續有其他的收入來支應日常生活所需,暫時不需要提取你的退休金,有時候甚至錢花不完,還繼續往退休金帳戶存錢。

由於已經達到你的FIRE Number,等於是完成創富的工作,現在對你來講,守富要比創富更重要,不要再追求高報酬率,要適當增加防守性資產的比例。

3、提領期:

不管是出於你的個人意願或是體力等客觀因素,你已經沒有其他的收入來源,要靠之前的積累來維持你想要的生活,每個月要從資產的投資收益裏提取一部分來做為生活費,如果這個時候本金有任何一個閃失,你恐怕再也沒有能力去賺回來、補償這個損失了。

保本為上,能維持4%的收益率就很常棒了,千萬別再承受任何風險,免得老無所依。

再次強調,你什麼時候可以退休不是由你的年齡來決定的,而是由你口袋裏有多少錢來決定的,投資策略也應該按照上面我畫的【財務自由時程規劃圖】你是處在累積期、成長期或是提領期而有積極、穩健跟保守這三種不同的資產配置方式。

─ END ─